米国ではICOに代わる新たな資金調達の呼称として、STO(Security token offering)が注目されています。この記事では、Security token(=証券型トークン)とは一体何か?について解説します。

Security tokenとは?

2017年は空前のICOブームとなり、スタートアップ企業は2017年の1年間だけでICOにより56億ドル(約6,100億円)を調達しています。2018年は1~3月の3か月だけで63億ドルとなり、昨年1年間の調達額をたったの3か月で上回ってしまいました。

しかし、このICOは米国証券取引委員会(SEC)の規制見解においては「違法」とみなされていました。

なぜなら、米国証券取引委員会(以下SEC)のルールにおいては企業が資金調達を行う際に守らなければならないルールが多数あり、多くのICOは守っていないからです。

また多くのICOはコイン(トークン)を、ユーザーが利用する前提で発行しています。Utility tokenと呼ばれています。それはゲームセンターのコインであったり、コインランドリーのコインのようなものです。購入者は値上がりを見込んでトークンを購入しますが、投資家保護が強く働く北米の当局にとっては危険な投資だと見なされてきました。

そこで誕生したのがSecurity token(証券型トークン)という概念です。

主にSECが定める資金調達のルールに沿って投資家から投資を募り、Security tokenを発行して投資家に「Ownership(=所有権)」を与えます。Security tokenの最大の定義はOwnershipがあるかどうかと言えるでしょう。

Security tokenは「有価証券」がデジタルに取って代わった物ですので、普通株、債権、ベンチャーファンド、さらには不動産も広くSecurity tokenに成り得ます。そういった事から、Security tokenはTokenized securities(トークン化された証券)と呼ばれてたりもします。

米国のアナリストの中には、最終的にはすべての金融商品がSecurity tokenとしてブロックチェーン上で取引されると予想している人達もいます。

イーサリアムのICOに携わったSteven Nararoff氏もインタビューにて「元NASDAQの会長が、5年以内にすべての株式、債券、先物がトークン化されると発言していた」と話しており、Security tokenに対する期待が高まります。

Security tokenの歴史

Security tokenという言葉が使われ始めたのは、2017年の11月以降と歴史が浅く、暗号通貨関連のニュースに出始めたのも2018年になってからです。

2018年2月28-3月3日には、世界初のSecurity token系カンファレンス「Polycon2018」がPolymathによって開催されました。その後、ニューヨークではSecurity token summitやWorld blockchain forum for Security tokenも6月に開催されています。

Security tokenが実際に発行されたのは、2017年4月に遡ります。2013年に設立されたBlockchain capitalというベンチャーファンドが自社の資金調達を一部、トークン発行にて行いました。

Blockchain capitalはブロックチェーン関連のスタートアップ企業に投資を行っている会社です。ベンチャーファンドは投資家から集めた資金をベンチャーに投資して、そのリターンを投資家に分配します。

投資家はBlockchain capitalのトークンを保有することで分配金を受け取れることができるため、Security tokenと言えるでしょう。

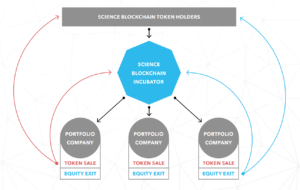

その後、2017年10月には、Scienceというインキュベーター会社がSecurity token offeringを実施しました。インキュベーター会社はスタートアップ企業を育ててアドバイスして、売却等を行う会社です。

Scienceはインキュベートした会社のトークンを投資家に配布したり、Scienceの年次利益を投資家に分配します。

このように、Security tokenはベンチャーファンドやインキュベータ会社などの、「利益を投資家に分配」する事業を持つ会社によってリードされました。ベンチャーファンドは投資家への分配をブロックチェーンを活用(スマートコントラクト&airdrop)することで、オペレーションコストの削減に繋がると期待しています。

Security tokenの取引所問題

Security token offeringは米国証券取引委員会(SEC)の資金調達のルールに沿って行われているとお話ししました。

しかし、現状、Security tokenを売買できる取引所は1つもありません。米国は1934年に制定した証券取引所法によって、SECの許認可を受けた取引所で無ければ証券の売買ができないからです。既存の証券取引所はほぼ電子システムによる売買が主流なため、米国の場合はAlternative trading system(略称ATS)の登録を受けなければなりません。

ATSとは日本で言うところのSBIやチャイエックスなどの、PTS(私設取引所)です。金融庁からの厳しい監督の下、運営が行われています。

米国も同様にATSとしてSECに登録を受けないと証券の売買を行うことができません。Security tokenとはまだ新しい概念のため、ブロックチェーンによるsecurity tokenの売買を許可されている取引所は現状存在しないのです。

それにも関わらず、ベンチャーファンドやスタートアップ企業がSecurity token offeringを実施してsecurity tokenを発行しているということは将来の実現を期待して発行を行っているわけです。

この取引所問題を解決するメインプレーヤーをご紹介します。

■Open finance

Security tokenの取引所で最も早くオープンが予定されているのが、Open finance networkです。2018年6月28日に取引開始を予定しており、2017年にSTOを実施した、Blockchain capital、Spice、Science、Protosの4通貨が上場予定です。

Openfinaceは0xのプロトコル上に設置され、「分散型取引所」として取引所をオープンします。2019年以降のロードマップでは、不動産REIT商品、既存の証券、保険商品をトークン化予定とのことです。

■tZERO

tZEROはブロックチェーン初のATSを目指しています。SECの許認可が取れ次第、オープンします、親会社はNASDAQに上場しているネット通販会社Overstock.comで、Overstockは2016年に自社株の一部をトークン化してブロックチェーン上で売買できるようにプロジェクトを進めていました。

Speeed RouteとPro SecuritiesというATS、投資助言業の会社をtZEROは子会社化しています。

■Coinbase

coinbaseはアメリカの最大手仮想通貨取引所。6月7日にSecuerity tokenを売買するための準備を開始すると発表しました。Security tokenの売買をcoinbaseが実行するためには、ブローカーディーラーのライセンス、ATSの登録、投資助言業のライセンスが必要となります。

最初のステップとして、ブローカーディーラーのKeystone capital、Venovate Marketplace、投資助言業のDigital Wealth LLCを買収しています。

coinbaseは機関投資家向けのカストディサービス(カストディは資産の預かりや保全サービス)も発表しており、security tokenの売買が可能になれば多くの機関投資家が参入することが期待されています。

Security tokenの将来性

2018年に入り、Security tokenの認知度は米国で格段に上がり、その有用性が期待されています。

Security tokenの範囲はスタートアップ企業の資金調達(私募=STO)だけでなく、既存の企業株のトークン化やREIT商品、ベンチャーファンドのトークン化にも拡がります。

特に既存の企業株のトークン化を行う事によって、今まで主に米国内でしか売買されていなかった株が、24時間365日世界中で売買されることによって「流動性の高さ」へ期待が高まります。投資助言業のMorgan CreekはGPUの会社Anexio Technologyの普通株約44億円分をトークン化することを発表しています。

https://www.coindesk.com/investment-advisor-morgan-creek-tokenizes-tech-companys-paper-shares/

Morgan CreekはAnexioの普通株44億円分を適格投資家に販売して、世界中で売買される未来を見ています。Morgan Creekの調査によると、普通株をトークン化することで、流動性プレミアムとして20~30%の株価上昇を予想しているそうです。「購入できる人数が大幅に増える」と考えれば流動性プレミアムはわかりやすいでしょうか。

元paypalのco-founderが立ち上げたHarborは「プライベート・エクイティ(未公開株)」や不動産のトークン化を推し進めるプロジェクトです。未公開株や不動産はすぐに換金化が難しい事から、流動性に低い資産と言われています。Harborはこういった世界中の流動性の低い資産をトークン化することにより流動性を高めるプロジェクト、R-tokenを推進しています。

cypto-securitiesという言い方をしています。

Harborのプロジェクトが実現すれば、今まで未公開株や不動産にアクセスできなかった一般層からの資金の流入が期待できるわけです。Harborは特に不動産(REIT)などに力を入れています。

https://medium.com/harborhq/introducing-harbor-90ffc2b49a21

22xファンドはベンチャーファンドのトークン化を行っています。ベンチャーへ企業への投資は一般投資家にとっては投資先の選定が難しく、最低投資金額が高く、最低投資金額が高い事から分散投資が難しく、投資を行った場合でもリターンの獲得までに10年以上の期間を要するという問題があります。

一度投資をすると資金が10年近くもしくは10年以上資金がロックされるので流動性が低いと言えます。こうった問題を解決するのが22xファンドです。

22xファンドは投資家から集めた資金を使って、優良なスタートアップ企業に分散投資を行います。スタートアップ企業の年次利益の分配や大手企業への売却時の収益を投資家に投資額に応じえ分配を行います。資金調達→分配の一連の流れをトークンで行うことにより、オペレーションコストが削減できます。

https://www.entrepreneur.com/article/307960

このように各方面でSecurity tokenの実用性及び有用性が期待されていて、Security tokenを売買できる場所が確立されていないにも関わらず企業はSecurity token offeringを実施しているのです。

またSEC側にとっても不正な証券取引に対する何億ドルもの監視コストをブロックチェーンの導入により削減できるというメリットがあります。

まとめ

security tokenという言葉や概念はまだまだこれからの市場です。

これからの市場を作るのではなく、既存の証券市場、不動産市場、ベンチャーファンド、資金調達という既にある市場を獲得するという意味合いが強いSecurity token市場。市場規模を考えれば、何千兆円規模の市場です。数%を獲得するだけでも既存の仮想通貨市場を遥かに凌ぐ規模と言われています。

これからの動向に期待したいと思います。

tZEROに投資した話はコチラ。